今日はK&Oエナジーグループの決算を深掘りしていきます。

2月10日に通期の決算短信が発表されてますが今回は第3四半期の分です。

204日連続投稿!!

— モンエナ@企業分析 (@mon_ena1102) 2022年1月16日

K&Oエナジーグループ株式会社(1663/燃料・資源)

第8期第3四半期 #決算サマリー

○財務数値(累計/日本基準)

売上高 445億円→455億円(前年同期比+2.2%)

四半期純利益 25億円→23億円(同△7.6%)

総資産額 946億円→952億円

純資産額 795億円→817億円

自己資本比率 80.4%→82.0%

○財務数値(累計/日本基準)

売上高 445億円→455億円(前年同期比+2.2%)

経常利益 35億円→36億円(同+0.3%)

四半期純利益 25億円→23億円(同△7.6%)

総資産額 946億円→952億円

純資産額 795億円→817億円

自己資本比率 80.4%→82.0%

○事業内容

当社は14年1月に関東天然瓦斯開発(株)と大多喜ガス(株)の完全親会社として設立されました。

まずK&Oがどんな事業をやっているのか見てみましょう。

主な事業内容は、天然ガスの開発から需要家へのガスの供給までをグループ内で一貫して行うガス事業、天然ガス の生産に付随するかん水を利用したヨウ素事業であります。

K&Oエナジーグループ(株)第7期有価証券報告書[事業の内容]より

https://ssl4.eir-parts.net/doc/1663/yuho_pdf/S100L1YZ/00.pdf

天然ガスの開発と小売、かん水を利用したヨウ素事業とのことです。

○連結経営指標

第7期有価証券報告書より

前回コスモの20%弱の自己資本比率を見ていたのですごく自己資本比率が高く見えますね。

第7期通期の連結経営指標を見てみるとここ数年自己資本利益率(ROE)は3%台を推移しており、あまり資本利益率は高くありません。

ただキャッシュフローを見てみると5期間ずっと営業キャッシュフローがプラス、投資キャッシュフローマイナス、財務キャッシュフローマイナスという理想的なバランスになっています。

○貸借対照表

経営指標をざっと見たところでK&Oの貸借対照表の内容をある程度予想してみましょう。

①毎年安定して収益が出ていることから利益剰余金が大きくなっている。

→内部留保が積み上がっているはず。

②有利子負債が減少しており、健全な財務状態である。

→財務活動によるキャッシュフローが毎年安定してマイナスなので債務返済にキャッシュを割くことができているから。

③収益性・効率性はあまり高くないので、売上高に対して有形固定資産が大きくなっている。

→回転率の低さは有形固定資産の大きさからきているのでは?天然ガス事業をやっているし。

一つずつ貸借対照表を見て検証します。

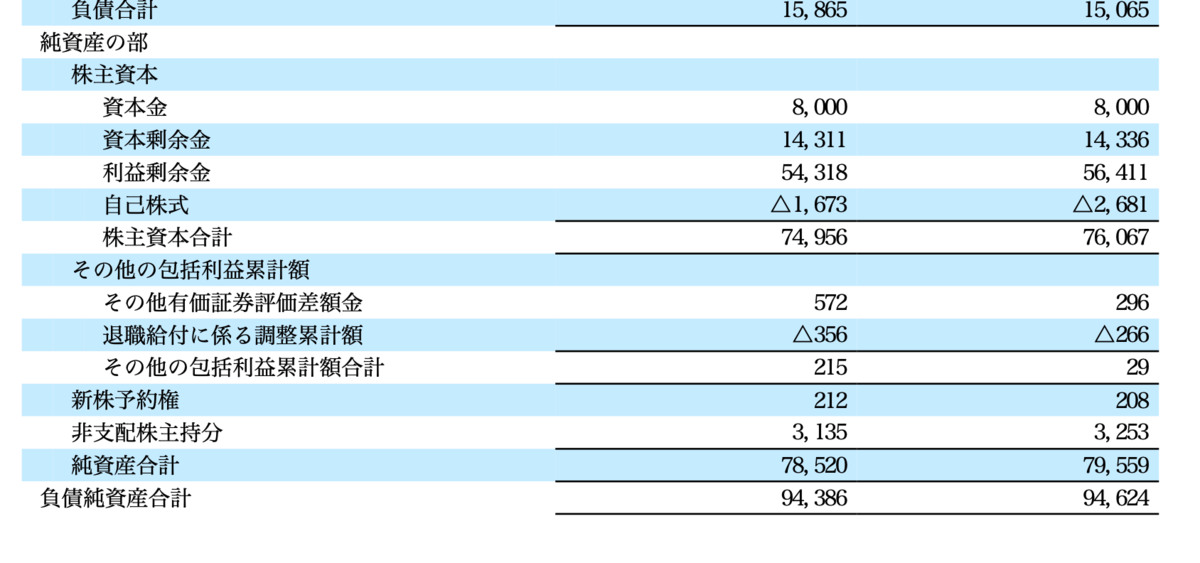

①毎年安定して収益が出ていることから利益剰余金が大きくなっている。

負債純資産合計に対して利益剰余金が占める割合は59.6%になっています。

かなり高い方だと言えます。ので正解ですね。

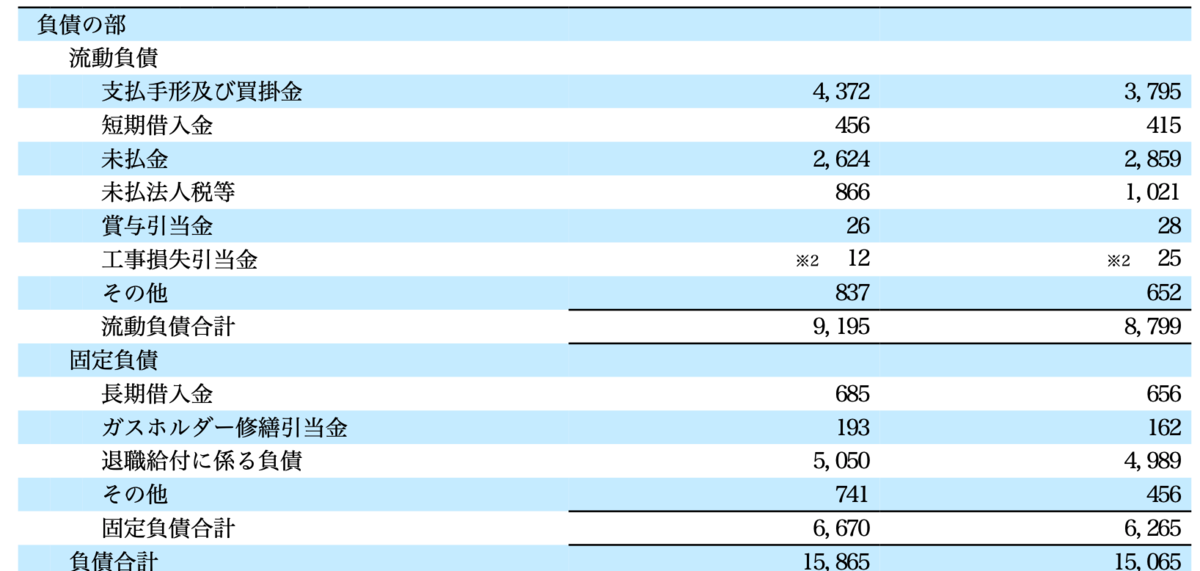

②有利子負債が減少しており、健全な財務状態である。

有利子負債に該当するのは流動負債の短期借入金、固定負債の長期借入金の2種類です。これらの合計は1,071百万円であり総資本に占める割合は1.1%です。ないに等しいですね。かなり健全な経営をできていると思います。

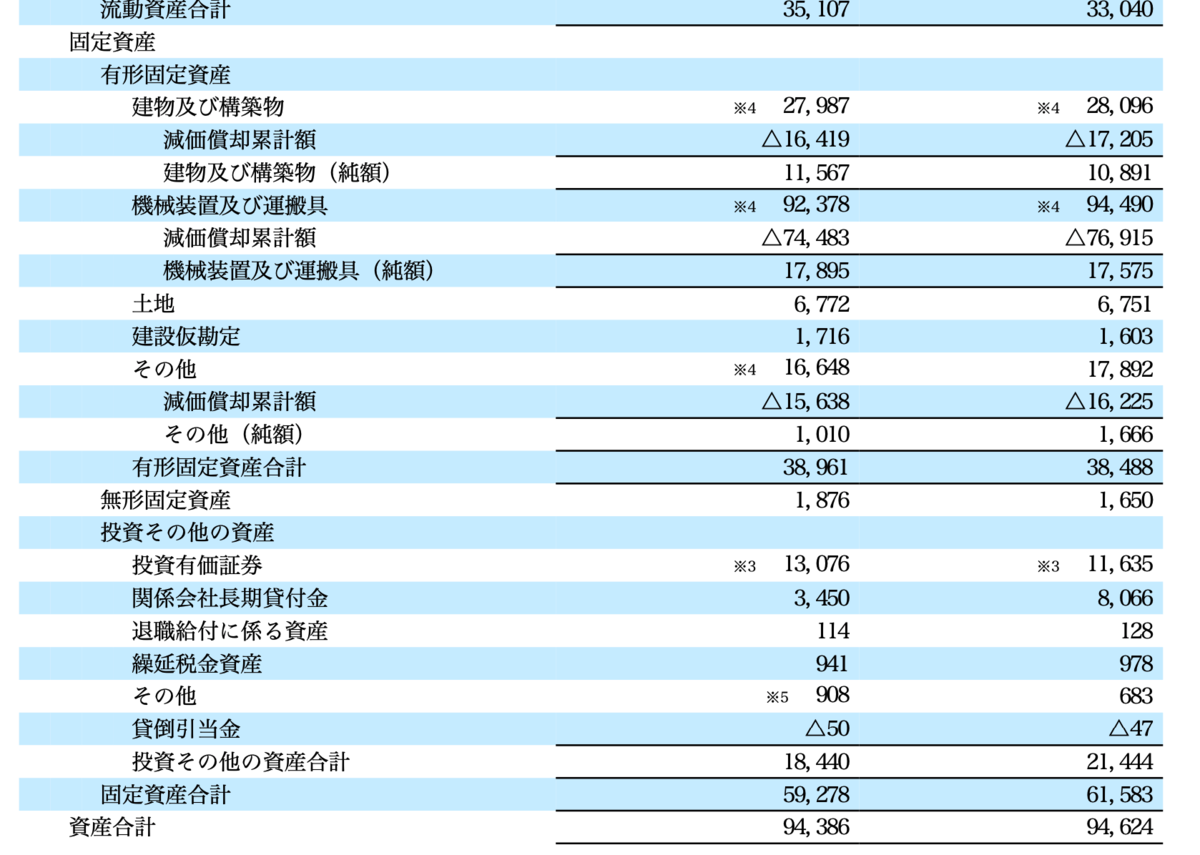

③収益性・効率性はあまり高くないので、売上高に対して有形固定資産が大きくなっている。

→

資産の内訳をざっくり出してみると

流動資産:34.9%

有形固定資産:40.7%

無形固定資産:1.7%

投資その他の資産:65.1%

です。無形固定資産はないに等しいです。

流動資産の大半を占めるのは換金性の高い資産である当座資産です。合計30,407百万円で、当座比率345.6%という異常なレベルで安全性が高いです。当座比率は返済期間の短い負債に対して換金性の高い資産をどれくらい持っているかの比率であり、これが低いと債務不履行になるリスクがあります。しかし345.6%はちょっと高すぎかも。

そして一番大きいのは投資その他の資産ですね。有形固定資産が大きいと予想していたのでこれはハズレです。投資その他の資産の過半数(54.3%)を占めるのは投資有価証券です。総資本に占める割合も12.3%と比較的大きいです。

[株式の保有状況]を読んでみると、保有する有価証券は純投資目的と純投資目的以外の目的で区分されています。純投資目的というのはキャピタルゲインやインカムゲインの獲得であり純投資目的以外の目的というのは投資先企業との関係強化などです。

純投資目的銘柄は14銘柄、簿価合計887百万円

純投資目的以外の銘柄は11銘柄、簿価合計4,616百万円です。

これらを合計すると5,503百万円でありB/Sの投資有価証券11,635百万円と一致しません。。

なんでだろう。まあいいか。

○提言

経営指標を見てみて課題だと感じたのは収益性と効率性です。当座資産をおそらく必要以上に蓄えているので当座比率が100%になるまでスリム化をする。つまり現金預金135億円を放出し、株主に還元する。そうすると総資本回転率は0.62から0.72に上昇します。ROEも3.8%→4.3%に上昇します。どうですかね?

もちろん企業によって資金繰りの事情は違うしキャッシュを確保しておく必要性があるのでなんとも言えませんが。